不動産売買にあたって必ず発生するのが金銭の授受。

売買代金はもちろんのこと、もう1種類忘れてはならないのが固都税。

固定資産税と都市計画税の日割清算だ(都市計画税は一部地域のみ)。

この2種類の税金は毎年不動産に賦課され、1月1日現在の所有者が、その年の春に決定される税額で納税することになる。

年度途中で不動産の所有者に変更があった場合、そのタイミングに合わせて税負担も切り分ける必要が出てくるのだ。一般的に、年度日数のうち引渡し日前日までの分を売主、引渡し日以降の分を買主が負担することとされている。

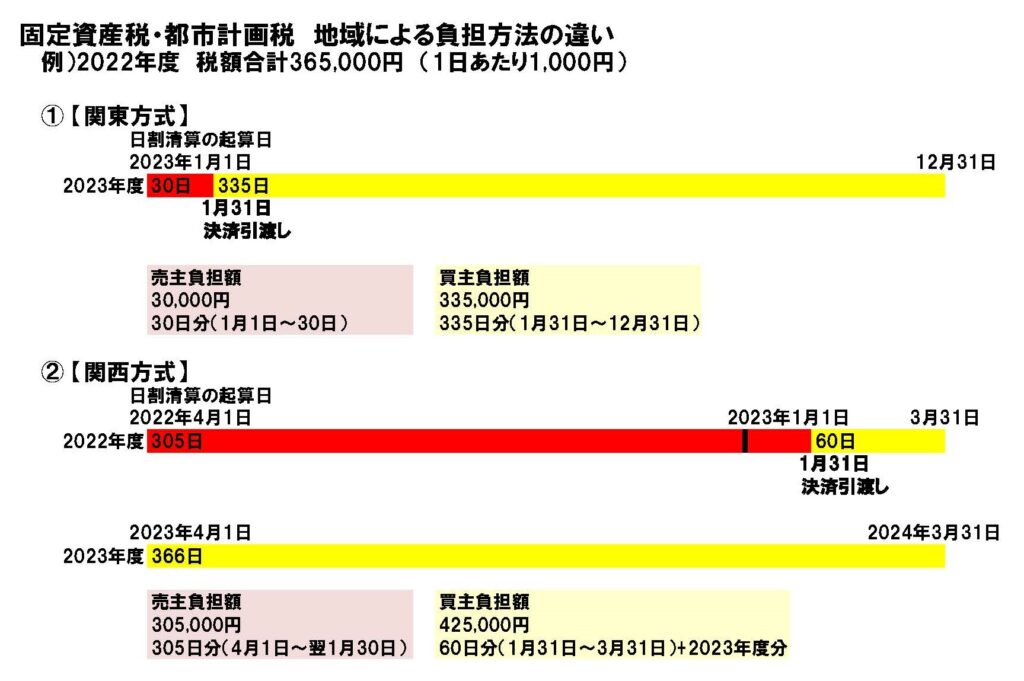

では、具体的にどんな日割清算が行われるのか。下の図をご覧いただこう。

清算方式には大きく2種類ある。

まず①の関東方式。全国的に広く採用されているタイプだ。

毎年1月1日を年度開始日(日割清算の起算日)とした365日のうち、引渡し日前日までの日割金額を売主、引渡し日以降の日割金額を買主が負担するというもの。

ここではわかりやすくするため、年度額合計を365,000円(1日あたり1,000円)とした。

例えば2023年1月31日に不動産の決済引渡し(所有権移転)があるとしよう。

この場合、2023年度年税額365,000円のうち、売主の負担額は30日分の30,000円、買主の負担額は残り335日分の335,000円となる。

1月31日の決済時には、当年度の税金を肩代わりしてくれる売主に対して、買主が335,000円を支払うことになる。至ってシンプルだ。

なお、1月の時点では2023年度の税額は未定なので、2022年度の税額をそのまま基準額にして清算している。

4月以降になれば当年度の税額が判明しているので、その数字をもとに日割を行う。

注意が必要なのは、②の関西方式だ。

①と同じく2023年1月31日を決済引渡し日と想定する。

ただし、根本的な違いは年度開始日のとらえ方。

関西地方では開始日が毎年1月1日ではなく、4月1日とされている(自治体の会計年度初日に由来するそう)。

つまり、2022年に売主が支払い済みの固都税につき、2022年4月1日起算で日割清算することになる。

2022年度年税額365,000円のうち、売主の負担額は305日分の305,000円、買主の負担額は残り60日分の60,000円だ。

これに従えば、買主は売主に対して60,000円支払って終わり、となりそうだが、ここで終わってはいけない。

上記のとおり、納税義務はその年の1月1日現在の不動産所有者にある。

引渡しを終えた数か月後、やはり元の売主に2023年度の納税通知書が送られてくる。

すでに人手へ渡った不動産の固都税を納めるなんてアホな話はない。

こうした弊害を防ぐため、2023年度分についても引渡し時点で清算しておく必要があるのだ。

この時点では、やはり2023年度の年税額は不明。2022年度の365,000円を基礎として清算する。

2023年4月1日以降の1年度分365,000円を加算し、合計425,000円を買主から売主に支払うことになる。

なお、2024年2月はうるう月なので2023年度の日数は366日となるが、今回の清算では特に影響しない。

さらに補足。②の方式でも引渡しが4月から12月の間に行われる場合は、①と同様、単年度分の中での日割清算となる。

最後に1点重要なこと。

2つの方式を使い分ける基準は、あくまで物件の所在地。売主買主の住所地ではない。

物件の歴史の中で2つの方式が混在すると、もらい得、払い損の人が出てくるので要注意だ。

もし方式の選び方が不安な場合は、弊社へお尋ねください。